La gestione del rischio tra finanza e produzione

Il terziario finanziario e il settore industriale hanno sviluppato in maniera diversa le proprie politiche di risk management. Nell’ambito della produzione, la gestione del rischio, come è intesa oggi, fonda le proprie radici nell’attività svolta dagli insurance manager, in origine finalizzata alla protezione assicurativa degli asset aziendali e poi ampliata a nuove tipologie di rischio, fino a far evolvere la funzione in quella più attuale dei risk manager. I cambiamenti economici e sociali degli anni Novanta del secolo scorso, con la sempre maggiore apertura verso un confronto globale del mercato, hanno indotto le istituzioni nazionali e sovranazionali a porre maggiore attenzione ai molteplici temi del rischio, con priorità per il settore finanziario. Per la sua lunga esperienza, Elisabetta Magistretti, oggi consigliere di Mediobanca, di Luxottica e di Smeg, conosce bene le istanze delle imprese quando si parla di tutela del business.

Quali sono state le esigenze originarie che hanno aperto la strada al risk management?

La gestione del rischio nel settore finanziario è stata storicamente aiutata dalla visione strategica dei regolatori a partire almeno dagli Anni ’90, quando si iniziava a parlare di grandi acquisizioni e cessioni di istituti bancari, di Europa nascente, di prima globalizzazione. Era emersa l’esigenza di uniformare il settore adottando un modello comune di riferimento per rendere coerente la logica di gestione del rischio.

Il comitato di Basilea ha iniziato ad identificare i sistemi di misurazione del rischio, partendo dai rischi di mercato, di credito e infine operativi; poi con il Pillar 2 e 3 si è arrivati a maggiori sofisticazioni.

Questa attività regolatoria ha imposto continue riflessioni sulle strategie, sulla gestione e i controlli da parte del sistema, e una implementazione di processi e procedure di gestione dei rischi sempre più rilevanti e raffinati.

Nel settore produttivo non c’è stata una simile spinta regolamentare, quindi l’analisi dei rischi si è sviluppata coerentemente con la sensibilità degli imprenditori. C’è chi ha ritenuto opportuno avvalersi di presidi di risk management più o meno formalizzati, chi ha interpretato l’aspetto del rischio come un compito intrinseco alla propria capacità imprenditoriale. L’adesione su base individuale ha determinato anche una separazione gerarchica tra le imprese: implementare una struttura di risk management ha un costo e questo ne vincola la formalizzazione alle imprese più grandi. In ogni caso, qualunque sia la base di partenza, con la crescita dell’impresa l’attenzione al rischio dovrà essere sempre meno esperienziale e sempre più formalizzata.

Al contrario del settore produttivo, nel finanziario l’autonomia è estremamente limitata e si esplica sempre all’interno del framework condiviso, quindi riguarda soprattutto l’implementazione di best practice nel momento in cui un ente dovesse identificare per primo dei nuovi rischi.

Confrontando i due ambiti, ci possono essere aspetti reciprocamente mutuabili?

Nella sostanza certamente sì, nella forma mi è difficile trovare una tecnica unitaria. Quello che ritengo certo è che nello sviluppare la propria visione strategica nessuna azienda può prescindere da una attenta valutazione della fattibilità, che include l’analisi dei rischi che deve incontrare, e delle opportunità associate.

Il settore produttivo potrebbe mutuare dal settore finanziario un maggior rigore nella definizione, analisi e quantificazione dei rischi e costruzione di modelli, viceversa il settore finanziario potrebbe mutuare dal settore produttivo la capacità di uscire dagli schemi regolamentari e guardarsi attorno per identificare quali possono essere i rischi potenziali che esulano dal framework definito.

Nel settore produttivo, quali aspetti del rischio interessano maggiormente al Board nella definizione delle strategie di un’impresa?

Sicuramente sono monitorati ai fini delle strategie d’impresa i rischi geopolitici, di sostenibilità del business, i rischi ambientali, di fluttuazione dei cambi, di caduta dei sistemi informativi, e poi i rischi legali, fiscali, di compliance, e non ultimi quelli legati alla reputazione.

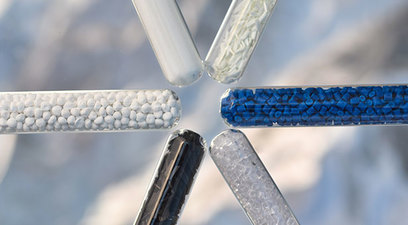

Oltre a questi aspetti comuni, ogni azienda e ogni settore annoverano poi dei rischi specifici che dipendono dalle caratteristiche produttive, dal tipo di distribuzione e di clientela, dalla localizzazione degli impianti produttivi e dalla supply chain.

Il Global Risk Report pubblicato in occasione del World Economic Forum e altre pubblicazioni hanno messo in evidenza i trend dei rischi a livello globale: dal suo punto di vista, quali sono oggi le principali emergenze?

Ne vedo tre in particolare: il rischio cyber, per la potenzialità dell’impatto ma anche perché si tratta di un ambito così vasto che ancora oggi è molto difficile capirne il perimetro ed aggredirne la profondità.

In secondo luogo i cosiddetti rischi ESG (Environmental, Social e Governance), di cui si parla molto anche se è fondamentale capirne i confini e le implicazioni: sulla base delle dichiarazioni delle aziende su questi temi, i fondi etici inizieranno ben presto a rendere evidenti i casi in cui ritengono che le linee di comportamento non siano apprezzabili, al contrario le società conformi potranno essere inserite in portafoglio nel momento in cui dimostreranno di saper gestire questi particolari rischi. Non ultimo, va considerato il rischio legato alla tenuta del business model in un momento storico di cambiamenti continui a livello globale e di valore della reputazione aziendale.